理学療法士としてこのまま働き続けていて、将来の収入に不安を持っていませんか?

「理学療法士として働き出したけど、思っていたより給料が安い」

「理学療法士の給料は今後増えない」

「職場の昇給がない」

など感じるところはあると思います。

理学療法士の平均年収は408万円(参考:厚生労働省の平成30年賃金構造基本統計調査)です。

一般企業は平均年収432万円(参考:国税庁の民間給与実態調査)です。

理学療法士は世間よりはわずかに給料が安く、生涯年収でも劣っています。

生涯年収の詳細▼

-

-

理学療法士の生涯年収はどのくらい?生涯年収を増やす方法と将来への対策

理学療法士の将来性が懸念されている昨今、給料のことは気になってきますよね。 「理学療法士の給料は今後増えない」 「年収300万円の時代が来る」 など、いろいろ言われていますよね。 &nb ...

続きを見る

とはいえ、理学療法士の年収は決して安すぎるわけではありませんが、高給とは言い難く、贅沢できるほどの余裕はありません。

理学療法士として頑張って給料を増やすことも大切ですし、節約して支出を減らすことも大切でしょう。

あともう一つ、お金の不安を解消するとすれば投資・資産運用をしていくことも必要になります。

ここでは、僕の資産運用の考え方と実際の資産運用の状況なども紹介しながら、イメージしやすいように「初心者向けの資産運用」を解説します。

目次

銀行に預けているだけでは機会損失

2019年に金融庁が発表した「年金2000万年円足りなくなる」などの発表もあり、将来年金だけでは老後を賄いきれない可能性があることもわかります。

「毎月コツコツ銀行に貯金している」と将来に備えている人もいるでしょう。

ただ銀行にお金を預けているだけの人は、合わせて資産運用もしておくことでさらに将来の不安を解消することができます。

アメリカをはじめドイツ、フランスなど海外では預貯金をしている人は30%以下ですが、日本では50%以上。日本人がどれだけ資産運用をしていないかがわかります。

銀行に預けることに何の疑いもない人は多いですが、銀行にお金を眠らせておくことが最もリスクが高いといえます。

高度経済成長期には普通預金の金利は3%程度、定期預金では過去最高で8%と今では信じられないほど高金利でした。

1年に100万円お金を置いておくと108万円になっていたのです。

現在は大手の銀行に預けていても金利0.001%といったところでしょう。

1年間100万円を預けていても10円増えるだけです。引き出し手数料だけでむしろマイナスになります。

資産運用と聞くと、

「全くわからない」

「なんか損しそう」

「株やFXをするの?」

と思う人もいるかもしれません。

資産運用をしておくことで、貯金よりもさらに収入を増やしておくことができるのです。

実際に後ほど紹介するiDeCo(確定拠出年金)をしている人は、2019年1月で1.7%とのことです。

僕個人の感想としては「なぜやらないの?」と思うばかりです。

銀行窓口で資産運用を始めないほうが良い理由

「資産運用がわからないので銀行窓口で聞いてみよう」と考える人もいるでしょうが、ちょっと待ってください。

銀行窓口にいけば、職員が丁寧に保険や商品を教えてくれます。話を聞いていると「やっておいたほうが良いかも」という気になってくるかもしれません。

確かに資産運用はやっておいたほうが良いですが、銀行窓口ではやらないのが鉄則です。理由は手数料が高すぎるからです。

また銀行で紹介される商品の数が少ない点も挙げられます。

ネットバンキングを活用するほうが断然お得

「ネットでやるの?なんか怪しい」「わからない」と毛嫌いする人も多いでしょう。

ネットで手続きを行うメリットは手数料の安さです。銀行窓口で紹介される商品を選んでしまうと、利益が出たとしても手数料で大損してしまいます。

ネットでは手数料0.1%と銀行に比べても1/10程度です。

手続き方法はネットにたくさん書いていますので、調べて一つずつ始めてみましょう。

わからないことがあれば証券会社に電話してみてください。僕は毎回鬼電しています(迷惑w)。

ネットが使える程度の人なら、電話対応だけで十分手続きを進められます。

実際に手を動かしてみないとわからないと思いますので、まずは証券会社にお問い合わせしてみてください。

初心者におすすめの資産運用はiDeCoと積み立てNISA

資産運用と聞いて、いきなり株やFXを始めても素人では大損をこくのがオチでしょう。

資産運用とは、今あるお金を少額ずつ将来に回しさらにお金を増やすことをいいます。

あくまでも余剰資金でやるべきです。

今の生活を切り詰めてやるものではありません。そのためには支出を見直し、収入に少しの余裕を持たせておくことも大切です。

資産運用初心者は、まずはiDeCoと積み立てNISAから始めたほうが良いです。

iDeCoとは?

iDeCoとは個人型確定拠出年金といわれるもので、簡単に言いますと個人で将来のために残しておける年金のことです。

iDeCoのデメリットは60歳まで引き出せない点が挙げられますが、最大のメリットは節税効果です。毎月給料から引かれる所得税・住民税の控除を受けられるのです。

さらに運用益が出ればそちらも非課税となります。

通常利益に対する税金だけでも20.315%が課税されますから、これが免除されるのです。超お得。

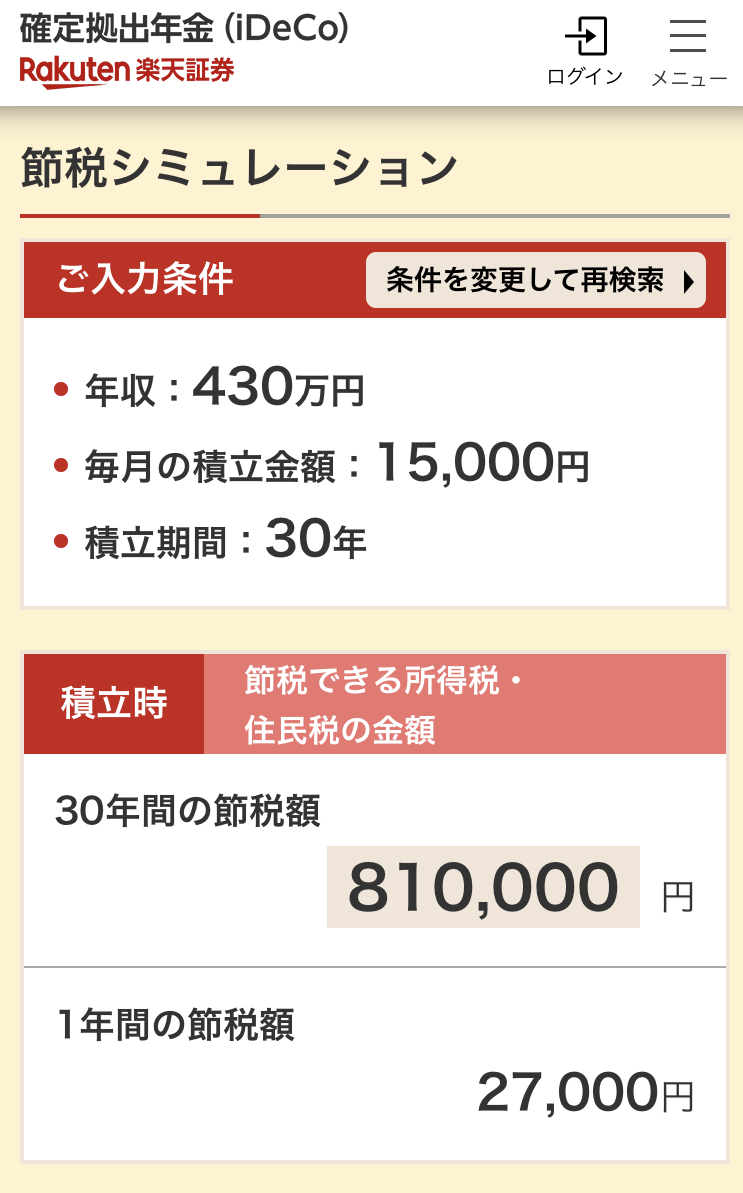

【iDeCo】シュミレーションでどれくらいお得か計算してみよう!

どれだけお得になるのかは、証券会社のシュミレーションで一度計算してみることをおすすめします。とんでもなくお得であることがわかります。

例えば、年収430万円で毎月15,000円を30年間積み立てた場合。1年の所得税・住民税だけで27,000円も節税できます。30年では81万円の節税効果。

さらに運用益(利益)の節税効果は668,211円。

年利3%ずつ増える計算では、540万円だった元本が約330万円増えて、約870万円になるのです。すごい!

引用)楽天証券

【iDeCo】実際の運用状況をお見せします!

とはいえ、本当にシュミレーション通りにいくのか?

実際に僕のiDeCoの資産状況をお見せしますね。

毎月15,000円を積み立て、約1年運用を続けた結果がこちら▼

シュミレーションと同じように1年で3.8%増えて、運用益は約1万円。(実は過去に4年くらい別の企業型確定拠出年金で数千円積み立てていた。)

このまま年利3%で運用を続ければ、シュミレーション通り30年で元本から300万円以上増える計算になります。やらない理由はないですね。

勤め先で企業型確定拠出年金(企業型DC)を取り入れているなら、職場に相談してみましょう。

ちなみに、僕の場合は職場でも企業型DCも可能でしたが、iDeCoを選択しました。そのほうが自分で証券会社や商品を選択できるからです。

積み立てNISAとは?

もう一つは積み立てNISAです。

こちらは20年間(2037年まで)、年間40万円まで積み上げていけるものです。

積み立てNISAで出た運用益はこちらも非課税となります。

iDeCoは60歳まで引き出せませんが、積み立てNISAはいつでも引き出すことができるのが魅力の一つでしょう。

とはいえ、あくまでも将来のための投資ですので長期運用が吉です。

一般NISAというものもありますが、こちらは年間120万円まで5年間積み立てが可能となっています。(2023年まで)

「毎月もっと積み上げていきたい」

「試しに投資でもやってみようか」

と考える人は、まずは一般NISAから始めたほうが断然お得です。

前述した通り利益が非課税だからです。

ちなみに、一般NISAと積み立てNISAとの併用ができない点は注意が必要です。

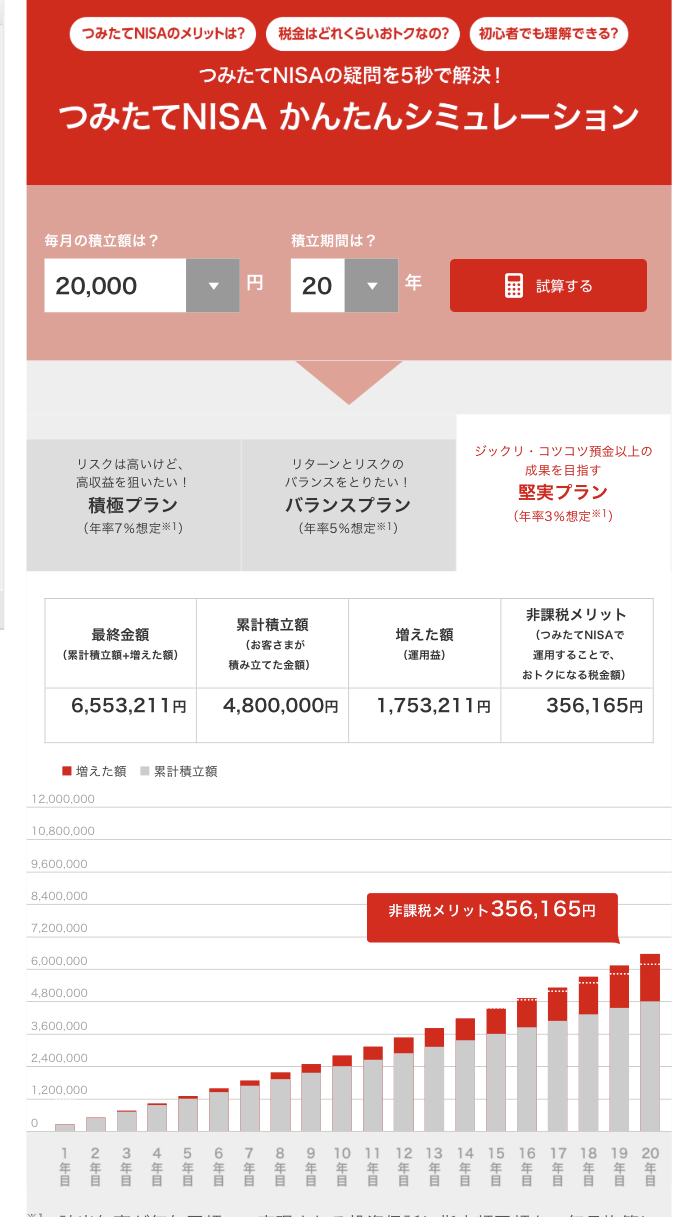

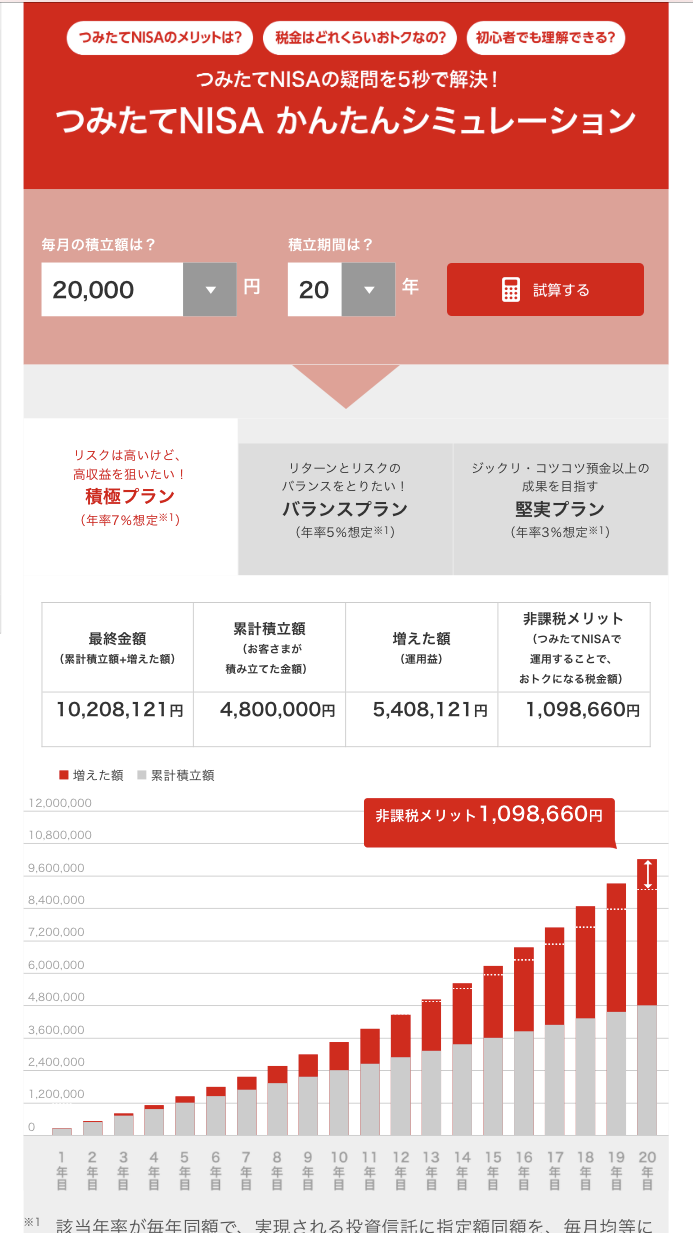

【積み立てNISA】シュミレーションでどれくらいお得か計算してみよう!

積み立てNISAも、証券会社のシュミレーションで計算してみてください。

毎月2万円ずつ20年間積み立てた場合。年利3%だと以下の通り。安定型で堅実タイプの人でも、20年後には170万円以上増えるということです。

引用)かぶドットコム証券

もう少しリスクをとって積極的に運用してみたい人では、年利7%だと元本から540万円増える計算です。将来が楽しみなくらいですね!

引用)かぶドットコム証券

【積み立てNISA】実際の運用状況をお見せします!

こちらも実際の僕の積み立てNISAの運用状況をお見せします。

毎月28,000円積み立てて約1年が経ちました。元本から約3万円増えています。年利約7%程度。

この調子でいけば、20年後に元本から780万円増える計算。増えすぎ!!

(こんなに上手くいかないでしょうけど。増えて500万円くらいかな...)

資産運用は「長期・分散・積み立て」が基本

iDeCoと積み立てNISAの二つの資産運用で、将来の経済的不安はかなり減ると思います。

資産運用の基本は「長期・分散・積み立て」です。

日本経済の成長を見てみると、1992年に3.9兆円のGDP(国内総生産)が2017年に4.8兆円と25年でわずか0.9%しか経済成長していないのです。

一方、世界経済は1992年に25.1兆円から2017年には79.1兆円と約3倍にも伸びています。

このように、長期的に国内外にバランスよく分散投資しておくことで元本割れのリスクを回避することができます。

また、値上がりや値下がりごとに売ったり買ったりするのは投資初心者には難しく感じるでしょう。

毎月少額自動的に積み立てておくことで、短期的には損益が出るかもしれませんが長期的に見れば利益が大きくなる可能性が高くなります。

iDeCoや積立NISAの利点である非課税、長期投資によって運用益が見込める可能性を考えると、早くから資産運用を始めておくほうが良いといえます。

理学療法士の退職金は当てにならない

ということで、投資初心者の僕ですらiDeCoと積み立てNISAだけはやっています。

iDeCoについてもう少し知っておいたがほうが良いのが、退職金の控除額が勤続年数によって変わる点です。

iDeCoの運用益は、退職金と合算して控除額が決まる制度があるのです。

| 勤続年数 | 退職所得控除額 |

| 20年以上 | 40万円×勤続年数 ※80万円に満たない場合は80万円 |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

上記の計算式を使い、仮に30年間勤続するとiDeCoと退職金の控除額上限が15000万円という計算になります。

大病院や公務員でなければ、退職金は多く見積もっても1500万円もいかないでしょう。

退職金の相場▼

-

-

理学療法士の退職金の相場を知ろう!勤続4年で退職した僕はどのくらい退職金を貰ったの?

理学療法士で退職すると、どれくらいの退職金が貰えるのか気になりますよね。 退職金は法的義務ではないので支払われない場合もあります。 厚生労働省平成25年『就労条件総合調査結果の概要』によると、従業員数 ...

続きを見る

理学療法士が今勤める職場で果たして1500万円も退職金を貰えるでしょうか?

事実2003年の退職金の平均が2500万円だったのが、2013年には1940万円に減り、2040年には1000万円とさらに減ると予想されています。

このように、将来はiDeCoと退職金を合算したとしても、控除所減額である1500万円には及ばない人のほうが多いと考えられます。

つまり、退職金の際の課税など心配にも及ばないということ。

しかも、iDeCoの運用益の受け取り方にはいろいろあります。

仮に退職所得控除額が超えそうな人は、国民年金に上乗せして分割で受け取る方法もあります。

一括で運用してきたお金を受け取ることもできますが、一括で何千万円も貰ったところで使い道もない人は、年金として分割で貰うほうが将来への資産の分散になります。